PKN ORLEN (Baa3 / BBB-) - Inaugural Eurobond Transaction €500m 2.500% med förfallodag 30 juni 2021

Den 23 juni 2014 gav Polski Koncern Naftowy ORLEN Spolka Akcyjna ("PKN ORLEN“ eller “Company”) ut en första EUR500m 2,500% euroobligation med förfallodag juni 2021. PKN ORLEN är en av de ledande i Europa inom den integrerade downstream-sektorn samt är diversifierade till andra affärsmodeller, segment och länder.

En lyckad omvandling och skuldavveckling under de senaste åren har resulterat i investment grade kreditbetyg, vilket gjort det möjligt för bolaget att få tillgång till nya finansieringsmarknader i egenskap av ett high grade European corporate. Denna strategiska transaktion är ett enastående resultat för PKN ORLEN, de fick en av de lägsta kupongräntorna bland polska emittenter. Affären har också den längsta återbetalningstiden för en icke-statlig polsk emittent hittills under 2014. Den slutliga orderboken låg på EUR2.5 miljarder från mer än 230 order - ett bevis på det överväldigande intresset för PKN Orlens starka kreditfundament.

Kortfattat Termsheet

Utgivare |

Orlen Capital AB (publ) |

Guarantor |

Polski Koncern Naftowy ORLEN Spółka Akcyjna ("PKN ORLEN") |

Ratings |

Baa3(stable) by Moody's / BBB- (stable) by Fitch |

Format |

Regulation S Bearer Notes, Senior Unsecured |

Valuta |

EUR |

Utgivet värde |

EUR 500,000,000 |

Prissättningsdag |

23 juni 2014 |

Förfallodag |

30 juni 2021 |

Kupong |

2,500% Årligen, i efterhand, den 30 juni |

Re-offer Price |

99,135% |

Re-offer Yield |

2,637% |

Spread vs Benchmark Yield |

MS+160bps / DBR 3.25 Juil-21 + 188,9bp |

Denominations |

€100,000 x €1,000 |

Governing Law/Listing |

English / Irish Stock Exchange |

HSBC roll |

Global Coordinator, Active Bookrunner |

Nyckelpunkter för transaktionen

HSBC agerade som Joint Lead Manager och Bookrunner för den första EUR500m 2,500% Euroobligationen med förfallodag 30 juni 2021 för PKN ORLEN S.A.

· Detta var en skolboksexempeltransaktion som utförts med tydliga tidsmilstolpar för att uppnå den kortaste tidsplanen för utgivandet av en ny euroobligation för företag,

· Roadshowen innehållande två team tillkännagavs den 12 juni och ägde rum mellan den 16 och 18 juni och täckte London och Kontinentaleuropa (Frankfurt, München, Amsterdam, Wien, Zürich och Paris),

· För att utnyttja det stora intresset och drivkraften som uppkommit på investerarmöten, invigde PKN ORLEN orderboken på måndagmorgonen den 23 juni,

· De första rekommendationerna kring prisvärderingen för en 7årig EUR benchmarktransaktion presenterades i det högre spannet av 7yr EUR MS+ 100. Utgivandet genererade stor efterfrågan från första början och orderboken var fulltecknad inom 40 minuter från dess att IPT släpptes.

· Då orderstocken var överstigande EUR1.5b miljarder, använde emittenten den stora efterfrågan från högkvalitativa investerarbaser för att tillkännage den officiella riktlinjen i MS + 175bp området; strax efter lunchtid UK tid, när boken överskred EUR2.5miljarder, reviderades den slutliga riktlinjen till priset i intervallet MS + 160 / 165bp.

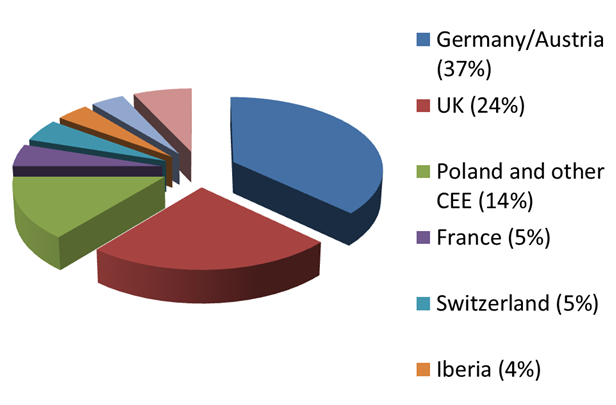

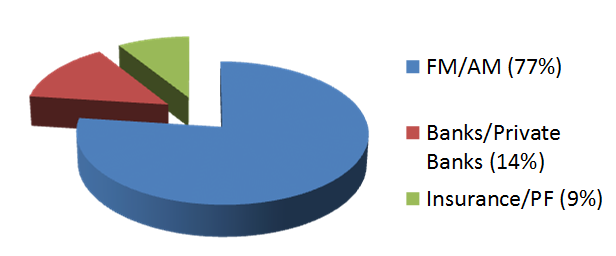

· Transaktionen blev slutligen prissatt inom den snäva änden av de reviderade riktlinjerna med re-offer yield om 2,637%. Transaktionen uppnådde en väldiversifierad orderbok i hänseende av geografisk spridning samt att det i huvudsak var real money investors som gjorde investeringarna.

Källa:

HSBC Bank Plc, PKN ORLEN (Baa3 / BBB-) - Inaugural Eurobond Transaction €500m 2.500% due 30 June 2021.